پرداخت وام با سند خانه یکی از روشهای رایج بانکها برای ارائه وام به مشتریان است. در این نوع وام، سند ملک به عنوان ضمانت یا وثیقه در اختیار بانک قرار میگیرد. همراه دلتا بلاگ باشید.

شرایط پرداخت وام با سند خانه

شرایط پرداخت وام با سند خانه در بانکهای ایران ممکن است متفاوت باشد، اما معمولاً شامل موارد زیر است:

نوع سند ملک

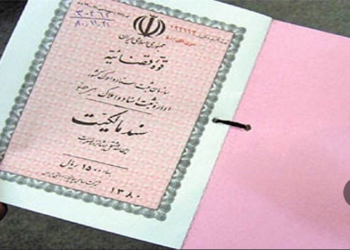

- سند ملک باید ششدانگ و به نام وامگیرنده یا ضامن او باشد.

- ملک باید دارای سند رسمی و ثبتشده در اداره ثبتاسناد باشد. املاک قولنامهای معمولاً پذیرفته نمیشوند.

- سند نباید در وثیقه بانک یا ارگان دیگری باشد و باید فاقد هرگونه بدهی یا بدهی حقوقی باشد.

ارزیابی و کارشناسی ملک

- بانکها برای تعیین میزان وام، ارزش ملک را توسط کارشناسان رسمی بررسی میکنند. ارزش ملک معمولاً تعیینکننده سقف وام خواهد بود.

- معمولاً بین ۵۰ تا ۸۰ درصد از ارزش کارشناسی ملک بهعنوان وام پرداخت میشود.

سقف وام و دوره بازپرداخت

- سقف وام به ارزش ملک و سیاست بانک بستگی دارد و ممکن است بین چند صد میلیون تا چند میلیارد تومان باشد.

- دوره بازپرداخت وام ممکن است از ۵ تا ۲۰ سال باشد، اما این مدت بسته به نوع وام و بانک متفاوت است. برای آشنایی با شرایط توقیف ملک قولنامهای به مطلب ذکر شده مراجعه کنید.

میزان سود وام

- بانکها نرخ سود متفاوتی برای این نوع وامها دارند، اما معمولاً سود وام مسکن با سند ملک کمتر از سایر وامهاست. نرخ سود این وامها ممکن است بین ۱۸ تا ۲۴ درصد متغیر باشد، بسته به نوع وام و سیاستهای بانک.

- برخی بانکها وامهای کمبهرهتری را نیز ارائه میدهند که ممکن است شرایط خاصی مثل اولویت برای خانوادههای شهدا یا ایثارگران داشته باشد.

وثیقه و شرایط بازپرداخت

- سند ملک تا پایان دوره بازپرداخت وام در وثیقه بانک باقی میماند. در صورت پرداخت کامل وام، سند از رهن بانک آزاد میشود.

- درصورتیکه وامگیرنده اقساط را پرداخت نکند، بانک این حق را دارد که ملک را به فروش برساند و بدهی را تسویه کند.

توان مالی وامگیرنده

- بانکها معمولاً بررسی میکنند که وامگیرنده توانایی مالی لازم برای بازپرداخت وام را داشته باشد. این توانایی از طریق بررسی مدارکی مانند فیش حقوقی، گردش حساب، و مستندات درآمدی ثابت میشود.

شرایط متقاضی وام

- وامگیرنده باید دارای شرایط عمومی مانند سن بالای ۱۸ سال، نداشتن سابقه چک برگشتی و بدهی معوقه به بانکها باشد.

- برخی بانکها حداقل سن وامگیرنده را ۲۳ سال تعیین میکنند و ممکن است برای متقاضیان مسنتر محدودیتهایی اعمال کنند.

بیمه ملک و وام

- برخی بانکها ملک را تا پایان دوره بازپرداخت وام تحت پوشش بیمه حوادث و آتشسوزی قرار میدهند.

- همچنین در برخی موارد، وامگیرنده باید بیمه عمر بگیرد تا در صورت فوت یا بروز مشکلات پیشبینینشده، بانک بتواند وام را از بیمه وصول کند.

پرداخت پیشقسط

- برخی بانکها قبل از پرداخت وام، مبلغی بهعنوان پیشقسط (مثلاً ۱۰ تا ۲۰ درصد از کل وام) را از وامگیرنده دریافت میکنند.

هزینههای جانبی وام

- دریافت وام با سند ملک ممکن است شامل هزینههایی مثل کارمزد بانک، هزینه کارشناسی ملک، هزینههای اداری و حقالثبت باشد که وامگیرنده باید این هزینهها را بپردازد.

این شرایط ممکن است بسته به نوع بانک، نوع وام، و سیاستهای داخلی بانکها متفاوت باشد. بهتر است قبل از اقدام به دریافت وام، شرایط و جزئیات را مستقیماً از بانک موردنظر استعلام کنید.

سوالات متداول:

وام با سند خانه چیست و چگونه کار میکند؟

وام با سند خانه یک روش رایج در بانکها برای ارائه وام به مشتریان است که در آن سند ملک به عنوان ضمانت یا وثیقه به بانک داده میشود. این نوع وام به مشتریان این امکان را میدهد که با استفاده از دارایی خود، وامی دریافت کنند.

شرایط دریافت وام با سند خانه در بانکهای ایران چیست؟

شرایط پرداخت وام با سند خانه در بانکهای ایران ممکن است متفاوت باشد، اما معمولاً شامل بررسی اعتبار مشتری، ارزشگذاری ملک و تأمین مدارک مورد نیاز است. بهتر است جزئیات دقیق هر بانک را مستقیماً از خود بانک پرس و جو کنید.

چه مدارکی برای درخواست وام با سند خانه لازم است؟

مدارک لازم برای درخواست وام با سند خانه معمولاً شامل سند مالکیت ملک، مدارک شناسایی فرد متقاضی و مستندات مالی است. ارزیابی بانک از ارزش ملک نیز بخشی از فرآیند خواهد بود.

چه نکاتی را باید قبل از درخواست وام با سند خانه مد نظر داشته باشم؟

قبل از درخواست وام، باید از شرایط و جزئیات هر بانک آگاه شوید، ارزش ملک را به درستی تعیین کنید و از وضعیت اعتباری خود مطلع باشید. همچنین، بررسی نرخهای بهره و شرایط بازپرداخت نیز اهمیت دارد.